大族激光突破多项关键技术研发500W高功率脉宽可调光纤激光器

2442

2023-04-13

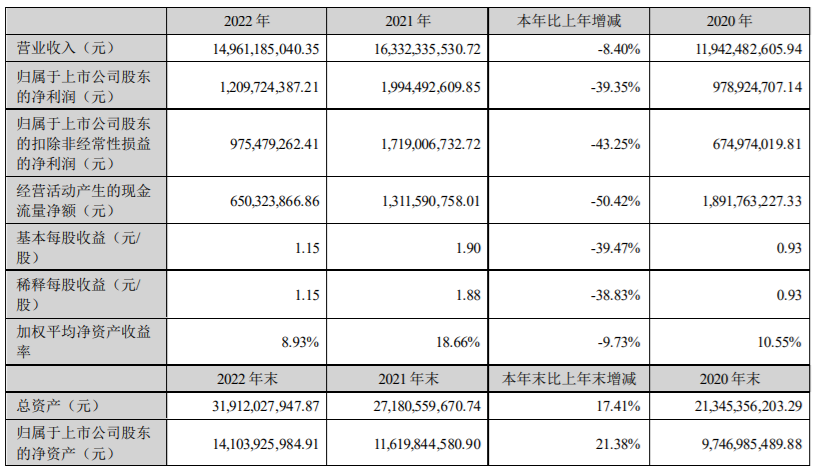

大族激光表示,经营业绩较上年同期有所下降,主要原因为在宏观经济下行、行业周期变动等复杂因素影响下,下游客户投资趋于谨慎,公司订单有所下降;公司在光伏行业、动力电池行业等新能源行业加大资源投入力度,在半导体行业与核心器件等加大研发投入,均使公司人员薪酬支出等支出有所增长。

(1)信息产业设备需求下滑,整体市占率维持领先

2022年,大族激光信息产业设备业务实现收入48.36亿元,同比减少31.06%。其中,消费电子设备业务实现营业收入20.50亿元,同比减少30.13%。

PCB 设备业务实现营业收入27.86亿元,同比减少31.72%。

作为 PCB 产业的主要下游之一,消费电子行业需求的低迷直接带来 PCB 产业增长幅度的大幅放缓,订单的骤然下滑降低了企业对新设备投资的意愿。尽管行业设备需求在降低,但大族激光仍积极提升产品性能和工艺,持续开拓 HDI、IC 封装基板、挠性及刚挠结合板等高阶 PCB 市场。

在 IC 封装基板市场,公司新研发的高转速机械钻孔机获得国内多家龙头客户的认证并形成正式销售,有望实现国产化替代;运用新型激光技术,开发用于高阶封装基板超高叠层、内埋高精度元器件等工艺的方案,获得国际芯片厂商的技术认证;另外CO2激光钻孔设备在阻焊工序的开拓性应用,获得国内数家龙头企业的复购订单;最新研发的±2.5 μm综合对位精度的高精专用测试设备,可对标全球封装基板测试设备龙头企业的主流机型。

在挠性及刚挠结合板市场,为应对新能源汽车线束的 FPC 替代浪潮带来的超长 FPC 的爆发性需求,公司推出无限拼接功能的激光成型机、超长台面覆盖膜贴附及补强产品等;另外针对新能源汽车线束双面软板增长的需求,公司提供卷对卷加工的 UV 激光钻孔机产品,实现成孔的自动化作业。公司的 UV 激光钻孔机、激光成型机、自动专用测试机的市场份额逐步攀升。

(2)新能源设备业务增长迅速,市占率持续提升

2022年,大族激光新能源设备业务实现收入27.64亿元,同比增长30.60%。其中,锂电设备业务实现营业收入25.36亿元,同比增长27.94%。

为应对行业快速增长的设备需求,公司以深圳为中心,已布局深圳研发中心、成都研发中心、武汉研发中心;产能上,布局深圳、常州、荆门、宜宾等生产基地,已能实现就近交付、贴近客户服务。2022年,公司通过加强技术研发和精细化管理等多种方式,动力电池装备业务盈利能力逐步提升。

大族激光与宁德时代、中创新航(原中航锂电)、亿纬锂能、欣旺达、海辰、蜂巢能源等行业主流客户保持良好合作关系。未来,公司仍将持续推进大客户战略,并加快出海进程。抓住新能源市场发展的全球化发展机遇,进一步提升动力电池装备业务的市场竞争力和市场占有率,提升企业盈利能力。

光伏设备业务实现营业收入2.28亿元,同比增长69.81%。

大族激光持续加大在光伏行业的研发投入,通过引进核心人才团队的方式,已经具备电池段管式真空类主设备研发制造能力。截至目前,大族激光 PECVD(等离子增强气相沉积设备)、扩散炉、退火炉等设备已经中标行业头部客户批量订单。

在光伏新技术领域,公司在TOPCON 领域产品布局完整,逐步具备 TOPCON 电池全产业链设备研发制造能力;在 HJT 电池已布局 PECVD(等离子增强气相沉积设备)、PVD (物理气相沉积设备)等设备产品。钙钛矿技术领域,凭借多年在薄膜电池领域的技术积累,公司自主研发了钙钛矿激光刻划设备,已实现量产销售,与协鑫光电等行业头部客户一直保持合作关系。

(3)半导体设备业务新品不断推出,前瞻布局第三代半导体技术

2022年,大族激光半导体设备(含泛半导体)业务实现营业收入20.94亿元,较上年同期增长7.70%。

2022年,LED 市场增长放缓,公司在行业空档期,完成了多款 LED 设备产品的迭代升级,包括激光剥离,激光全切以及 Mini-LED 修复等设备。推出的新产品 LED 分选机,迅速获得客户认可,并且取得批量订单。同时,凭借多年的 LED 行业积累,公司完成了 Micro-LED 巨量转移 Mini-LED 巨量焊接等设备的原型机开发,并获得国内了巨量转移设备订单,市场验证反映良好。

半导体业务方面,公司硅隐形切割设备、前道激光开槽机、晶圆级标记等前道加工设备产品性能不断完善,已进入封测行业龙头企业供应链并获得加机复购订单;封装设备段,公司焊线机设备逐步达到国际先进水平,性价比优势凸显,持续满足国内 LED 传统封装厂设备更新需求和 LED 新兴封装厂的投资需求,推动焊线设备国产化率提升,并在分立器件、电源驱动芯片等半导体市场,打破国外设备垄断的局面,销量持续攀升;晶圆传输设备段,核心产品 SMIF(标准机械界面)保持在国内市场领先地位并大力开拓海外客户,设备前端晶圆传输界面(EFEM)凭借其设计灵活性和制造成本优势受到市场青睐,搭配清洗机使用的定制化晶圆传输设备也已推向市场,与国内龙头设备企业及众多晶圆制造设备企业展开了战略合作。

另一方面,公司提前布局第三代半导体技术,成功研发出碳化硅激光切片设备,已与行业排名前列的晶锭厂建立深度合作关系,并启动了碳化硅激光退火项目。

(4)通用工业激光加工设备业务保持稳定,持续推进降本增效

2022年,大族激光通用工业激光加工设备业务实现营业收入52.68亿元,较上年同期基本持平。

2022年,受到中美贸易摩擦加剧、宏观经济增速放缓等影响,通用工业激光加工设备市场需求低迷,仅高功率激光焊接设备业务实现正增长。公司抓住市场收缩期的空档,持续推进供应链优化、产品生产标准化,进一步提升生产效率,降低成本,从而提升业务盈利能力。与此同时,公司持续推出 G 系列光纤激光切割机、HF 50 系列 40KW 磁悬浮超高功率超高速光纤激光切割机、热成型三维五轴切割机等新品,为客户创造更大经济价值。公司在长沙、天津、常州、张家港等地布局,形成多工厂模式,实现就近交付、贴近客户服务,逐步提升盈利能力,并在济南设立跨境电商公司,努力开拓海外市场。

得益于新能源汽车爆发式增长带来的市场需求,公司高功率激光焊接设备实现营业收入5.60亿元,创历史新高,为比亚迪、蔚来、零跑、吉利、长城等国内多家新能源汽车厂商提供了汽车白车身智能焊装线及激光焊接设备,新能源汽车发卡电机激光焊接设备批量供货,并生产交付了国内首例一体式热成型门环自动化生产线项目。

(5)基础器件实现独立销售,市场反馈良好

2022年,大族激光基础器件产品已实现独立对外销售,市场反馈良好。在激光器领域,公司推出了30 W紫外纳秒激光器、70 W红外皮秒激光器等高功率皮秒激光器及纳秒激光器,在超快激光器领域保持全球领先水平。

在控制系统领域,公司积极推进自研数控系统在下游行业和客户的推广拓展,HAN’S 801 数控系统获评深圳市科学技术奖专利奖;聚焦头领域,公司推出了30 kW及以上超高功率聚焦头、三维五轴聚焦头、坡口聚焦头等产品,获得市场客户认可,外部销售情况良好。公司自主研发的泵浦源及半导体激光模块产品性能良好,自供率快速提升;光电振镜、光栅振镜和三轴振镜等高端振镜产品性能逐渐达到国外同类产品水平,和国内众多行业领先企业保持良好合作。

来源:大族激光2022年年度报告